Você quer começar a investir, mas não sabe por onde começar? O Tesouro Direto será uma excelente opção.

Sempre que falamos sobre investimentos para qualquer pessoa ou público, citamos o Tesouro Direto como uma das formas de investimentos mais democráticas e seguras. A razão disso: através dele, você pode investir com baixo risco e é possível começar com bem pouco dinheiro.

Além disso, sempre que tocamos nesse assunto, seja em um dos nosso cursos, palestras ou conversas de bar, pelo menos algumas pessoas comentam que já ouviram falar sobre essa forma de investimentos. Porém, ninguém levou para frente.

Provavelmente, por causa da falta de informação que (ainda) existe em relação a investimentos. Estou falando de informação prática. Uma das coisas que mais notamos nas turmas dos nossos cursos é que só transmitir informação teórica sobre investimentos não faria ninguém, de fato, começar a investir.

Com um fluxo tão grande de informações pela internet, fica difícil ao leitor selecionar e filtrar o que ler e como usar as informações obtidas. Falta, muitas vezes um simples passo a passo. Foi isso que nos propusemos a trazer aqui: um passo a passo para você investir no Tesouro Direto.

Investindo no Tesouro Direto

Antes, quero fazer uma ressalva. Apesar de o Tesouro Direto ser uma forma muito simples de investir seu dinheiro, há muita informação relevante sobre ele. Não quero que você leia esse artigo e ainda fique com dúvidas. Por isso, o texto a seguir é longo e completo. Trouxemos nele tudo o que você precisa saber sobre o Tesouro Direto.

“Vinícius, mas eu tenho preguiça de ler textos longos!”

Essa é a frase que eu escuto de alguns colegas. Realmente, não é todo dia que você acorda com uma incrível vontade de ler sobre investimentos. Mas prometo que farei esse texto ser leve e agradável para você. Te digo também uma coisa: aprender de uma vez por todas como investir no Tesouro Direto foi a melhor coisa que eu fiz para mim mesmo, porque hoje meus investimentos rendem muito mais com ele.

“Ah, mas eu estou sem tempo agora :(“

Ok, eu sei que seu tempo é corrido. Então, talvez seja uma boa ideia salvar essa leitura para dias futuros e voltar sempre para consultar o que precisar. Por isso, você pode baixar esse artigo em PDF clicando aqui. No PDF, também trazemos um resumão do Tesouro Direto e uma seção exclusiva de perguntas frequentes em relação ao Tesouro Direto, que não estão aqui para não sobrecarregar sua leitura inicial. Então vá em frente e baixe esse artigo em PDF:

Nesse artigo, você verá:

Caso queira ir direto para algum dos assuntos acima, é só clicar no tópico. Então, agora sim, vamos lá?

O que é o Tesouro Direto

O Tesouro Direto é uma forma de investimento de Renda Fixa, simples e segura. Criado em 2002, é um programa do Tesouro Nacional, em parceria com a BM&F Bovespa. O objetivo da criação foi que os brasileiros pudessem ter acesso a uma forma de investimento com aplicações de apenas R$30,00.

Ao comprar um título do Tesouro, você empresta seu dinheiro para o Estado. Este, em troca, te paga um certo valor de rentabilidade, que dependerá da modalidade de título que você escolher (mais sobre isso abaixo). O vídeo a seguir resume bem o que é o Tesouro Direto:

Poupança 2.0

Se você é do time que já sabe por que a poupança é um mal investimento, você pode pular para a próxima seção clicando aqui.

Às vezes, nos questionam por que falamos tanto sobre o Tesouro Direto, enquanto outros sites e educadores financeiros também falam dele. Bem, de que adiantaria eu te enganar e focar em outro tipo de investimento que não seria tão bom quanto esse só para ser diferentão?

Meu sucesso em escrever esse blog depende do seu investindo. Por isso, sem blá-blá-blá. O Tesouro Direto é uma ótima forma de investimento e ponto. Por sua característica de fácil aplicação e baixo risco, muitas vezes você ouvirá por aí que ele pode substituir a poupança. Vamos explicar isso.

Poupança todo mundo tem ou já teve. Faz parte do pacote básico da vida nesse planeta, uma vez que você tem conta em banco. O hábito do brasileiro padrão é (quando a preocupação existe) guardar o dinheiro que sobra na poupança.

Mas você já se perguntou se estava fazendo certo? Ou melhor, já parou para avaliar se você realmente ganha algo deixando seu dinheiro lá?

Existe algo que ainda pouca gente entende: a inflação. Ela é aquele tipo “come quieto“, só que mal intencionada. A inflação é, basicamente, a taxa do aumento dos preços dos produtos no mercado. Ou, em outras palavras, o grau de desvalorização do seu dinheiro.

Para entender facilmente: imagine que você tenha R$8,00 na carteira hoje e mantenha lá por um ano. Hoje você consegue, com esses R$8,00, comprar um lanche no McDonald’s (na promoção, óbvio 😛 ). Daqui um ano, devido a inflação, o preço da McOferta pode aumentar para R$9,00. É o mesmo lanche, mesmo restaurante. Mas o seu dinheiro não acompanhou esse movimento. Ele se desvalorizou e agora você precisa de R$1,00 emprestado do seu amigo e vai ter que dar uma mordida para ele.

“Tá, mas e daí?”

E daí que a inflação acaba por fazer que o rendimento da poupança seja muito pequeno em termos reais. Em 2015, por exemplo, a inflação chegou a ser maior do que a poupança.

Ou seja, o quanto seu dinheiro se desvalorizou naquele ano foi superior ao quanto ele se valorizaria na poupança. Você teria uma ilusão de rentabilidade positiva com a poupança quando, na verdade, perdeu dinheiro. Isso não é nada bom.

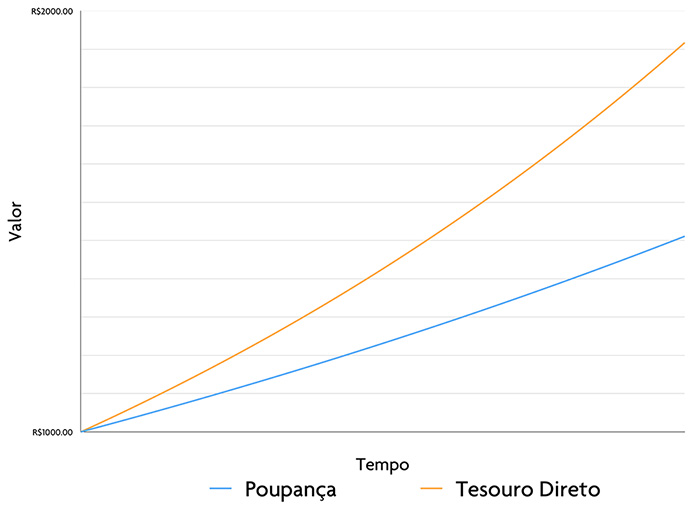

O Tesouro Direto surge então, como uma alternativa a isso, com rendimento superior à inflação. Aí sim você sai ganhando. Uma das formas de substituir a poupança é o Tesouro Selic, que explicaremos à frente. Veja a comparação de um investimento de R$1000,00 em 5 anos.

Note a diferença. No gráfico não descontamos o IR do Tesouro Direto, mas se o considerarmos, ainda assim a diferença é enorme: R$1786 contra R$1465.

O Tesouro Direto em números

Acredito que tenha ficado claro por que a poupança não é um bom investimento. O Tesouro Direto surge como uma ótima opção para começar a investir já, sem precisar saber demais sobre o mercado financeiro ou ter muito dinheiro.

Na verdade, essa forma de investimento tem se tornado mais popular ainda nos últimos anos. Vários fatores estão por trás disso, entre eles o melhor acesso a informações e uma conscientização, por parte do investidor leigo, de que a poupança precisa ser deixada para trás.

Apesar de ainda concentrar um grande montante financeiro, por volta de 665 milhões de Reais (dados de janeiro de 2017), a poupança vem sofrendo constantemente com recordes de saques. Ou seja, as pessoas estão retirando seu dinheiro de lá, seja por necessidade de usar a grana ou por buscarem outras formas de investimento.

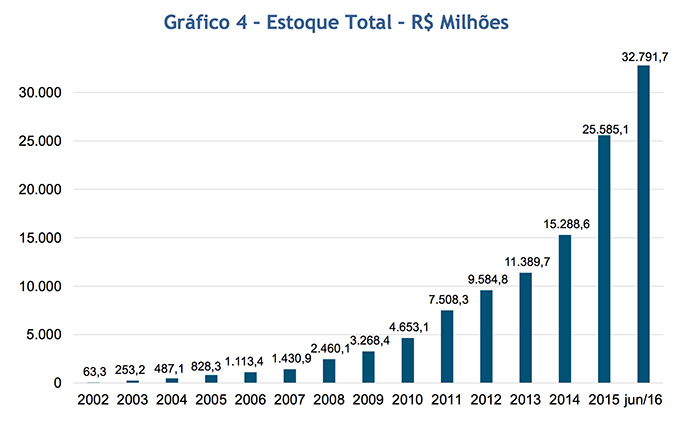

Por outro lado, o Tesouro Direto vem batendo recordes de entrada de dinheiro. O gráfico a seguir mostra bem isso.

Neste documento, você pode ver mais dados sobre a distribuição dos investimentos no Tesouro Direto.

O mais interessante é notar a significativa participação do público jovem nessa forma de investimento. Segundo dados de Novembro de 2016, 9,8% dos investidores cadastrados possuem entre 16 e 25 anos e 35,9% possuem entre 26 e 35 anos.

Ou seja, você não está sozinho mesmo.

Como funciona o Tesouro Direto

Você já pegou a ideia, agora vamos explorar mais. O Tesouro Direto possui três modalidades:

- Tesouro Selic (LFT)

- Tesouro IPCA+ (NTN-B)

- Tesouro Prefixado (LTN)

As siglas entre parênteses são os antigos nomes dos títulos. Odeio siglas, mas é preciso saber, pois pode aparecer para você.

Todo título possui as seguintes características:

- Data de vencimento: é a data até a qual aquele título é “válido”. Se você o compra hoje, ele poderá permanecer na sua carteira até essa data. Após ela, você recebe o dinheiro aplicado, mais os rendimentos

- Liquidez diária: todos os dias é possível vender o título e resgatar o dinheiro aplicado

- Taxa de rentabilidade: como título de Renda Fixa, as condições de rentabilidade são pré-estabelecidas

- Aplicação mínima: é bastante baixa, pois cada título tem um valor por unidade e você pode comprar frações de 0,01 título, desde que respeitada a aplicação mínima de R$30,00.

- Imposto de Renda Regressivo: sobre os rendimentos da sua aplicação, incide IR. Mas fique tranquilo, pois ele é automaticamente descontado quando você resgata o dinheiro do título

O IR Regressivo funciona assim: dependendo do tempo que você permanece com o título, o imposto é diferente. Ele vai diminuindo conforme o tempo avança, segundo essa tabela:

| Alíquota | Tempo |

|---|---|

| 22,5% | até 180 dias |

| 20% | 181 a 360 dias |

| 17,5% | 361 a 720 dias |

| 15% | 721+ dias |

O tempo acima é em dias corridos. Vale lembrar que o imposto de renda só incide sobre a RENDA, e não sobre o valor total aplicado.

Por exemplo: se eu investi R$1000,00 e resgato, após 360 dias um valor bruto de R$1100,00, então o imposto de renda, segundo a tabela, será de 20% sobre os R$100,00 de renda. Ou seja: R$20,00. O valor líquido resgatado será de R$1080,00.

Apresentações iniciais feitas, vamos entender as modalidades.

TESOURO SELIC

Esse título segue a taxa básica de juros brasileira, a Selic, hoje em 13% ao ano, com grandes chances de queda ainda esse ano. Sendo assim, a rentabilidade anual do título é exatamente o valor da Selic. Esse ponto merece atenção, pois o Tesouro Selic é um título pós-fixado. Isso quer dizer que a taxa básica de juros pode variar do momento da aplicação até o resgate e, portanto, quando você resgata o dinheiro, será automaticamente contabilizado quanto variou a Selic no período e quanto será o rendimento total.

TESOURO IPCA+

Esse título se baseia no índice oficial de inflação, o IPCA e é conhecido como um título indexado. A rentabilidade é sempre dada como o valor do IPCA, mais um valor fixo. Como o IPCA é também a taxa de desvalorização do seu dinheiro ao longo do tempo, esse título te protege contra tal perda de valor e paga, adicionalmente, um prêmio, que será o juro real da sua aplicação. Esse valor é quanto, na realidade, seu poder de compra está aumentando.

Assim como no caso anterior, o valor do IPCA pode variar ao longo dos anos e a variação total é contabilizada, automaticamente, no momento do resgate.

TESOURO PREFIXADO

Nesse título, é tudo combinado e fim de papo. Você aplica seu dinheiro e sabe exatamente quanto vai receber na data de vencimento. A rentabilidade é fixa e apresentada no momento da aplicação.

Uma característica desse título é de que a unidade dele sempre valerá R$1000,00 na data de vencimento. Ou seja, se o título vale R$560,00 hoje, por exemplo, eu sei que o valor dele na data de vencimento será R$1000,00 e, com isso, consigo saber quanto terei de valor bruto no vencimento. Você pode também calcular o IR de acordo com o tempo de aplicação e conhecer o valor que será resgatado.

Obs: Alguns títulos apresentam pagamento de Juros Semestrais. Falamos sobre esse tipo, em particular, na seção de perguntas frequentes do PDF.

Passo a passo para investir

Legal, você entendeu o geral sobre o Tesouro Direto, mas muitas dúvidas costumam surgir na hora da prática. Então, vamos tentar simplificar isso em um passo a passo. É possível investir através de uma corretora independente, da corretora do seu banco ou através do próprio site do Tesouro. Achamos a primeira opção mais simples.

Esse link traz uma lista de todas as corretoras habilitadas para negociar os títulos, com os respectivos valores das taxas cobradas (atenção nesse ponto!). É importante também deixar claro que, além da taxa da corretora, existe uma taxa de 0,3%, fixa, cobrada pela BM&F Bovespa. Essa taxa estará presente independentemente da corretora escolhida.

Para investir, basta seguir o roteiro:

- Primeiro, você precisa de uma conta em uma corretora. Falamos nesse artigo como escolher uma e abrir sua conta

- Uma vez logado no site da corretora, você irá procurar pelos títulos do Tesouro Direto

- A seguir, deve escolher em qual título deseja investir (Selic, IPCA+ ou Prefixado) e qual o vencimento desejado. Basta olhar a lista de títulos disponíveis na corretora para escolher

- Cada plataforma de corretora tem suas particularidades, mas basicamente, você deve selecionar a opção de aplicar/comprar.

- Geralmente, é possível inserir o valor que você deseja investir e a plataforma calcula automaticamente a quantidade de títulos correspondente. Isso acontece porque deve-se comprar múltiplos de 0,01 título.

- Após confirmar as informações, você pode solicitar a compra.

- Nesse momento, sua ordem terá sido enviada e demorará alguns dias úteis (informado pela corretora) até a compra ser liquidada e o valor ser creditado na sua conta como aplicação no título.

Pronto! A partir desse momento, você estará também cadastrado no site do Tesouro Nacional e receberá alguns emails com informações e confirmações. Você consegue acompanhar os investimentos pelo site do Tesouro Direto, mas as informações são todas reunidas na sua página na corretora, para facilitar.

Caso deseje vender o título e resgatar seu dinheiro, o processo é bem parecido ao de compra. Basta acessar a mesma página da corretora e selecionar a opção de venda/resgate daquele título que você possui e deseja resgatar. É possível resgatar totalmente ou parcialmente o valor.

Você deve ficar atento, apenas, ao fato de que, resgatando antes do vencimento, pode haver perdas devido à desvalorização do título. Explicamos esse ponto em detalhe na seção Venda Antecipada.

Caso você mantenha o título até o vencimento, o valor final será automaticamente creditado na sua conta na data estipulada.

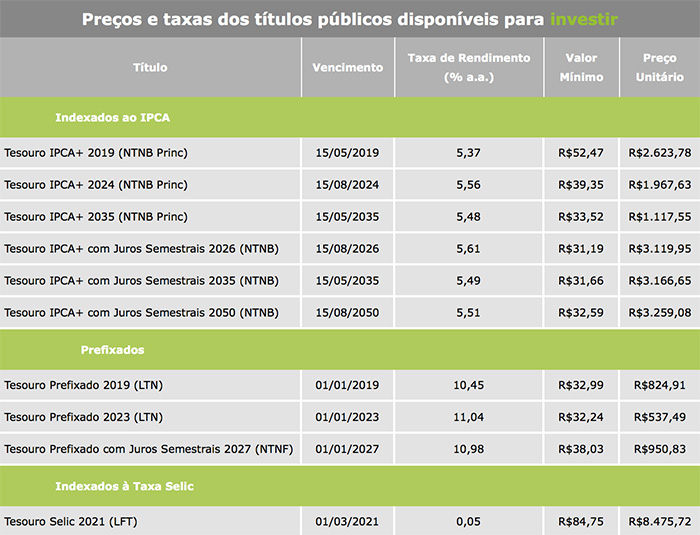

NA PRÁTICA – LISTA DE TÍTULOS

Como na hora da prática algumas dúvidas podem surgir, quero te mostrar como aparece a lista de títulos disponíveis. A imagem a seguir foi tirada do site do Tesouro Direto.

Você também encontrará uma lista como essa no site da sua corretora. Como falamos no nosso artigo sobre corretoras, você deve escolher aquela que melhor se alinhar com o seu perfil.

Vamos dar uma olhada nos títulos disponíveis para investimento:

Como explicado no passo a passo, a partir do momento em que você escolhe qual título deseja comprar, é só informar a quantidade ou valor desejado e realizar a compra. Em caso de dúvidas específicas da corretora, lembre-se sempre de usar o suporte da própria corretora.

COMO ESTIMAR O RETORNO?

Obviamente, se você vai investir, você quer saber (ou pelo menos ter uma noção) de quanto retorno o investimento vai lhe trazer. No caso dos títulos pós-fixados (Selic) e indexado (IPCA+), é impossível saber com certeza, uma vez que o retorno varia de acordo com a variação do indicador correspondente (taxa de juros ou inflação).

Porém, é possível chegar a uma estimativa, baseado em projeções do mercado em relação a como esses números devem se comportar. No site do Tesouro Direto há uma calculadora. Por meio dela, é possível calcular uma estimativa do retorno do título.

Assim, também é possível comparar diferentes opções de título e verificar qual deles vai atender melhor o seu objetivo.

Note, porém, que quando você calcular o retorno esperado, deve levar em consideração que permanecerá com o título até o vencimento. De forma básica, vamos considerar que essa é a situação padrão. Você pode, sim, vender o título antes do vencimento, mas isso requer uma atenção especial, pois você pode perder dinheiro no meio do caminho.

VENDA ANTECIPADA

Esse é um tópico um pouco mais avançado, pois requer um pouco mais de atenção. Mas eu não o deixarei de fora devido à importância. Como já mencionei, você pode vender o título antes da data de vencimento e resgatar seu dinheiro.

Vamos dizer que essa é a situação especial. Como funciona: todos os dias você pode vender o título que possui. A diferença é que, como o título possui um valor, que muda diariamente, pode ser que no dia da venda ele valha menos do que você pagou. O oposto também é válido. Ele pode valer mais.

Isso é o que chamamos de marcação a mercado. Para exemplificar, vamos pensar no seguinte: imagine que um título do Tesouro Direto seja um ingresso para um show. Você sabe seu preço no momento da compra e consegue estimar quanto será o preço no dia do show. Será com certeza maior, porque os ingressos vão ficando mais escassos perto do espetáculo.

Só que talvez você decida que não vai mais ao show e resolve vender o ingresso. Como o dia do show ainda não chegou, pode ser que o preço do ingresso revendido tenha caído (poderia ter subido também). Se você realmente quer vender naquele momento, vai ter que aceitar o preço do mercado.

É a mesma dinâmica com o Tesouro Direto. Se você mantém o título até o vencimento, você tem garantias de que ele vai valer mais do que no momento da compra, pois ele seguirá a rentabilidade combinada no início. Agora, se quiser vender antes, o preço de mercado dele pode ter variado, para cima ou para baixo.

Mas o que influencia o preço de mercado?

Basicamente, rentabilidade oferecida. Essa, por sua vez, pode variar devido a diversos fatores. De forma simples, pois não quero me alongar aqui, se a taxa de rentabilidade cai, o valor de mercado do título aumenta e vice-versa.

Por exemplo, se um título prefixado vale R$500,00, com rentabilidade de 12%. O mesmo título, com o mesmo tempo até o vencimento, mas com uma taxa de 10% deverá valer mais.

Por que saber disso? Porque as taxas dos títulos variam diariamente e você perceberá a variação nos preços de mercado. Mas fique tranquilo se você for levar o título até o vencimento pois, nesse caso, não precisará se preocupar com isso.

Para quem está começando ou quer investir para médio ou longo prazo, faz bastante sentido manter os títulos até o vencimento.

OBS: No caso do Tesouro Selic, o seu valor de mercado sempre será crescente, dia após dia. Portanto, você pode resgatá-lo a qualquer momento, sem possibilidade de perdas.

Caso você queria saber mais a fundo sobre a dinâmica dos papeis do Tesouro Direto, separei algumas referências ao final do artigo.

AFINAL, COMO ESCOLHER O TÍTULO CERTO?

Uma vez que há três modalidades de títulos, cada um tem sua particularidade. Sintetizamos a seguir:

- TESOURO SELIC: é o único que pode ser resgatado a qualquer momento com garantia de ter rentabilidade positiva. Explicamos por que na seção de Perguntas Frequentes, no PDF . Ele serve como uma ótima alternativa à poupança, pois rende mais do que ela, acima da inflação, e pode ser resgatado a qualquer momento.

- TESOURO IPCA+: uma vez que ele te protege contra os efeitos da inflação, é uma boa opção para o longo prazo, quando se pensa em aposentadoria ou mesmo em realizar algum sonho/objetivo futuro. Ele garante a manutenção (e aumento) do seu poder de compra ao longo do tempo.

- TESOURO PREFIXADO: por ter uma taxa fixa e combinada no início, fica mais fácil de se planejar, pois você sabe exatamente quanto vai receber no vencimento. Também é uma boa opção caso sua taxa esteja historicamente alta, pois você trava um bom patamar de rentabilidade.

Portanto, para escolher o título que se encaixa melhor a você, deve-se pensar em qual o objetivo do investimento.

Você está guardando uma grana para ser usada a qualquer momento? Nesse caso o Tesouro Selic é uma boa opção. Quer ir juntando pouco a pouco para comprar um carro? O Tesouro IPCA+ garantirá que seu poder de compra não diminua. Quer ter certeza de quanto terá daqui X anos? O Tesouro Prefixado te permite isso.

Como é possível investir em cada um dos três com valores bem baixos, uma possibilidade é diversificar o investimento entre as três modalidades, protegendo-se de diferentes cenários.

Por último, fica a escolha do vencimento. Para um mesmo título, há diferentes datas de vencimento. Para facilitar, eu gosto de pensar que vou levar o título até a data final e decido, a partir disso, qual vencimento fica melhor para mim. Se desejo investir já na minha aposentadoria, posso escolher uma data mais longa ou, se quero investir para daqui 3 anos, escolho uma data mais curta.

AINDA TENHO UM PÉ ATRÁS!

Tudo bem, é normal que você ainda não se sinta totalmente seguro para investir, principalmente se você não conhece ninguém que já fez isso antes. Por isso, trouxe o Giovani aqui para contar como foi com ele. Agora você não estará sozinho!

O Giovani estuda Engenharia e está na metade do curso. Como ele recebe uma bolsa de estudos, resolveu começar a aplicar o valor mensal no Tesouro Direto, pois sabia que a poupança seria uma má opção. Veja como foi a experiência dele:

Como foi sua primeira experiência prática com o Tesouro Direto?

Antes da minha primeira experiência prática com o Tesouro Direto, eu participei da primeira edição do Curso Cabeça de Investidor, ministrado pelo Vinícius e pelo André. Naquela época, eu sabia que, apesar da crise que já afetava o país, muita gente continuava fazendo mais e mais dinheiro, mas não fazia ideia de como isso era possível.

Então decidi aumentar meu conhecimento, que era quase zero, na área. Foi então que fiquei sabendo da existência do Tesouro Direto, uma forma de investimento de baixo risco. Confesso que tive um pouco de receio no início, por não ter experiência no assunto, mas pesquisei um pouco mais, abri contas no banco e corretora e decidi colocar, mensalmente, um pouco do meu dinheiro nessa aplicação.

O que te deixou em dúvida na hora de aplicar pela corretora?

Sempre tive um pouco de dúvida e receio com taxas que me seriam cobradas, pois conhecia a política de muitos bancos e as armadilhas que vêm nas letrinhas miúdas dos contratos. Porém, fiquei surpreso com a simplicidade e transparência que encontrei nas instituições dessa área, além da facilidade de aplicação do dinheiro. As opções são bem mais claras e indicativas do que eu imaginava.

Qual foi sua primeira aplicação? Por que você escolheu aquele tipo de título?

Minha primeira aplicação foi no Tesouro Selic. Por ser universitário, às vezes gasto um pouco mais de dinheiro do que havia planejado para o mês. Por isso, levei muito em consideração a liquidez presente nesse tipo de título, que permite o resgate de parte da aplicação a qualquer momento.

Outro fator que levei em conta foi o de a rentabilidade desse título ser quase duas vezes a da poupança.

O que você espera daqui pra frente investindo no tesouro?

A curto prazo, pretendo continuar investindo mensalmente no Tesouro Selic, como tenho feito, aumentando cada vez mais minha rentabilidade, de forma segura. Enquanto isso, adquiro mais experiência. A médio e longo prazo, aprender mais sobre os outros tipos de título do Tesouro e, caso ache mais proveitoso, dividir minha carteira de investimentos em outras aplicações.

E aí, o que achou? Não vou mentir para você e dizer que é tudo simples. Dúvidas surgem, é normal. Mas se você se leu esse artigo, tenho certeza de que está 100% preparado para começar a investir no Tesouro Direto.

As dúvidas mais frequentes que surgem estão compiladas na versão em PDF desse artigo, que você pode baixar aqui:

Se você ainda ficar com alguma dúvida, fique à vontade para comentar abaixo, pois iremos responder uma a uma.

REFERÊNCIAS

Para elaborar este artigo, usamos várias referências, que você pode consultar abaixo:

- O que é o Tesouro Direto

- Relatório de poupança

- Relatório do Tesouro Direto

- Instituições financeiras habilitadas

- Ranking das instituições, por compras (ao final da página do link acima)

- Ranking dos agentes de custódia, por taxas

- Calculadora Tesouro Direto

- Balanço do Tesouro Direto

- Preços e taxas dos títulos